おはようございます! こんにちわ! こんばんわ!

ナカヤマアオです。

今回で3回目となります。(前回と前々回の記事 資産形成記事の一覧はこちら!)

私の抱える不安達のうち、3つとはとりあえず向き合っていけそうですが、

前回、一つだけ残った不安があります。

わたしの抱える不安達+対策

・毎月の給与からの控除額の多さにがっくり

→税金を控除する仕組みを活用して負担軽減!

・厚生年金保険が高すぎる問題 それが老後にちゃんと報われるのか不透明

→???????

・昇進の難易度の高さ、そして昇進した後は時間的、精神的な拘束が増えてしまうこと

→本当に自身に向いてなく、心身的負担が許容できなければ、無理をしない生き方の選択も視野に入れる!

・給与が減ったことによる仕事のモチベーションの低下

→副業に挑戦してみる!

そう、老後への備えですね。

今回は、最後に残ったこの「不安」とどう向き合っていくか、具体的に私が挑戦してみたこと、学んだこと、今後やっていくことをご紹介します。

同じような悩みを持つ方の気持ちが少しでも楽になれば、と思い書きましたので、

ぜひ最後までお付き合いください。

偉い人が言っている。「老後の資金は自分で作ってね」と。

今後もますます高くなるだろう厚生年金保険、払ってはいるけど、今、私たちが払っている分って、今の高齢者の方のための財源なんですよね。

そうすると私たちの分はどこかに貯めてあるんでしょうか・・・?

いいえ、ないです笑

今の年金や医療費を払うのに、国は精一杯のはずです。でなきゃ、借金大国と言われるはずありませんし!(日本の現在の借金は、2021年現在1200兆円らしいです。)

また、最近になってようやく知名度が上がってきたNisaやiDeCoなどの制度ですが、このような制度によって国が国民に対して「資産運用」を積極的に勧めている背景からも、「老後のお金は自分でつくってね」って言われているようなものだと思うんですよね。

本来の資産運用なら、益の20.315%は税金で取られてしまうところ、

Nisaを利用すれば非課税ですし、iDeCoは節税と運用を同時にこなすことができる便利な制度です。であれば、せっかく制度があるんだから利用しなければ損です!

実際にやってみたこと 株のデイトレード

資産運用と言えば、まずは「株取引」! と思い立ち、去年の8月から株のデイトレードを始めました。

当初、私は

「株の売買は安く買って高く売る!だから上がりそうな株をとりあえず買って、2000円くらい上がったらコンスタントに売る、を10回やればそれだけで月収2万だ!」

と、大変甘く考えていました。

実際は、買った途端に株価は下がり、思っていた上昇トレンドにならなかったり、上がったら上がったで、「もっと上がるんじゃないか」とどうしても欲が出て、売らずにキープしている間にまた下がってしまうなど、思い通りになることがほとんどありませんでした。

もちろん株を購入する前は、その会社の財務情報や株価の状況(いわゆるファンダメンタル分析とトレンド分析)を自分なりにやってはみたのですが、分析をしてもそれが当たることはあまりなく、かけた時間と労力に全然見合いませんでした。

また、値動きが気になって仕事中にもアプリを開いて値動きに一喜一憂したり、昨日の夕方に買った株が次の日の朝にマイナス1万円になったり、株価によって自身の気分までもが毎日上がり下がりしてしまいました。

そして、このままじゃいけない!と思い、今年の3月になってデイトレードから一旦身を引くことにしました。

日々の株価チャートや個別株の研究に多くの時間を割く必要があり、かつ株の値動きによって気持ちが一喜一憂してしまうデイトレードは、わたしの性格に合わないんじゃないかと考えました。

そして、もっとコツコツと、爆発力はなくても着実に元金を増やせるような資産運用のほうが、精神衛生上よろしいと思い始めました。

そして始めた、積み立てnisa

そう思っていた矢先、たまたまYouTubeで「積立nisa」の開設動画を見る機会がありました。

「デイトレードのように売買を繰り返すことなく毎月決まった額を、貯金のような感覚で投資信託を購入し、積み立てることで長期の運用を行う」というスタイルは、デイトレードに懲りた私からすると、とても着実性が高い資産運用方法だと思いました。

早速、今年になってすぐに「nisa口座」を「積み立てnisa口座」に変更し、4月から投資信託の購入を始めました。

もちろん、貯金のように元本保証はないので、元本割れする時期も過去の値動きからシミュレーションできましたが、積み立てnisaは最低20年の運用期間が基本(20年分の運用益が非課税となるため)なので、その期間中のどこかで暴落が来て元本割れする期間はあっても、最終的に元本より高い値段で売却できればいいというコンセプトです。

つまり、運用途中の日々の値動きに一喜一憂しなくてもいいスタンスなのです。

また、企業やチャートの分析を知識不足の自身が行うよりも投資のプロに任せた方が、自分自身が他のことに割ける時間(私の場合はブログ記事作成の時間など)が増えるので、時間的コストパフォーマンスもよいと思います。

そしてなによりも、銀行預金とは比べ物にならない圧倒的に高い運用益の見込みが魅力です。

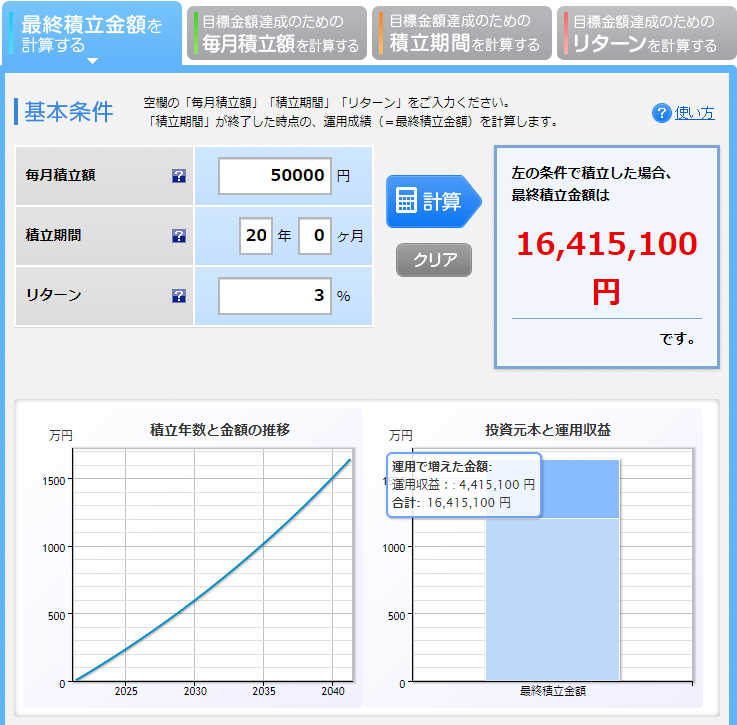

購入する投資信託にもよりますが、大体、年利3~5%を目安に考えておけばよいということなので、毎月5万円積み立てて年利3%で計算とすると、20年後には運用益で約400万円以上資産が増える予想になります。

なお、上記のシミュレーションはこちらのサイトで計算できます!(参考:楽天証券 積立かんたんシミュレーション)

銀行に現金を預けているだけでは、絶対にこうはなりませんよね!(今の貯蓄預金の金利は、大体0.001% しかも、金利に課税もされます。)

なので、今は「貯金で現金をただ貯めておくよりもまし」という軽い気持ちでやっています!

投資信託の積み立てはとても簡単で、一度設定してしまえばクレジットカードで毎月の固定費のような感覚で購入することができ、難しい手続きも必要ありません。

また、貯金と違って簡単に手元にお金をおろせないので、無駄な散財を防ぐことにもつながると思っています。

私は積み立てnisaの制度を利用して投資信託を毎月購入し、資産運用を続けていきます!

まとめ

私が資産運用に興味が湧き、デイトレードで株取引の難しさを学び、積み立てnisaに落ち着くまでに約1年かかりました。

はじめはどうしても目先の利益ばかりを追求して、デイトレードを極めることを目標にしていましたが、株価と一緒に自分の気分も上下することに私はどうしても耐えられなかったので、着実に続けていける積み立てnisaによる資産運用に現在はシフトしています。

その考えにスムーズに移行できたのも、そもそも資産運用をする目的が、目先の利益を取ることではなく、「老後への備え」だと、自身の頭を整理できたことが大きな要因です (詳細は(前回と前々回の記事を参照)

なので、将来的に必要な資金が用意されている未来の見通しが立ったことで、私の不安である「厚生年金保険が高すぎる問題 それが老後にちゃんと報われるのか不透明」の不安は半分ほどに軽減されました。(完全に消えないのは、いくら積み立てnisaといえど暴落のリスクは消せないからです。)

次回は、投資信託をどこで購入しているのか、具体的になにを買っているのか、現在の運用益などをご紹介します。

未来のために、一歩ずつ着実に積み上げていきましょう!

ではではまたまた!

コメント