おはようございます! こんにちわ! こんばんわ!

ナカヤマアオです。

私は今年の4月から、月に5万円を投資信託の購入に充てて資産運用をしています。

決して5万円しか投資に充てる余裕がないわけではなく、給与から固定費と投資信託購入分の5万円を引いて残ったお金は、預金になっています。

実は最近、「もっと投資に充ててみたい」と思うようになりました。

では、私自身、最大でどれぐらい投資に充てられるのかを一度計算してみたいと思ったので、自身の収入と支出を確認してみることにしました!

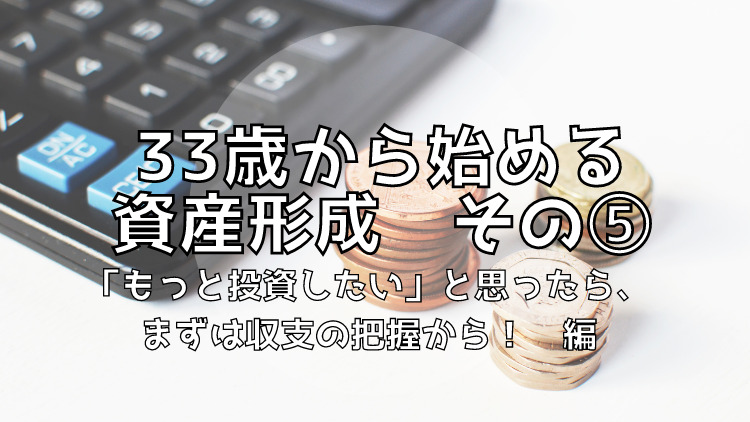

今回は、33歳会社員の男(※)の月の収支から、どれだけ投資に充てられるかを計算してみましたので、参考になればと思います。(※)の正体は、次の見出しで分かります・・・・・!

今回の記事でわかること!

・33歳 訳あり独身男の収支表

・訳ありの固定費の内訳

・現状の投資に充てられる限界額とは。

33歳独身(※)男の収支表

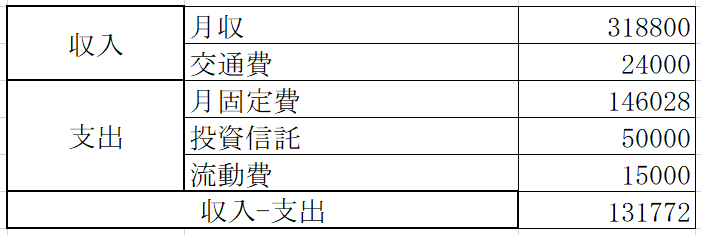

まずは、私のひと月の収支を計算してみました!

尚、月収は2020年の給与所得控除後の金額を参考にしており、賞与を含めた1年間の控除後の給与の合計 を12か月で割ったものです。

収入は、月収+(年2回の賞与/12)と、月の交通費をプラスして342,800円。

支出は、固定費と、投資信託、ここ1年の流動費の月平均値をプラスして、211,028円。

収入-支出が、131,772円となっております。

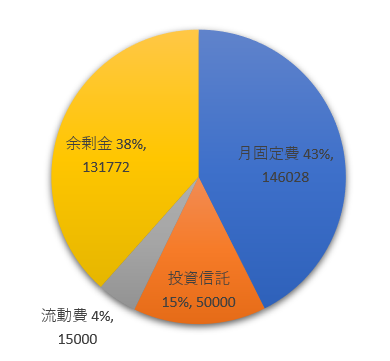

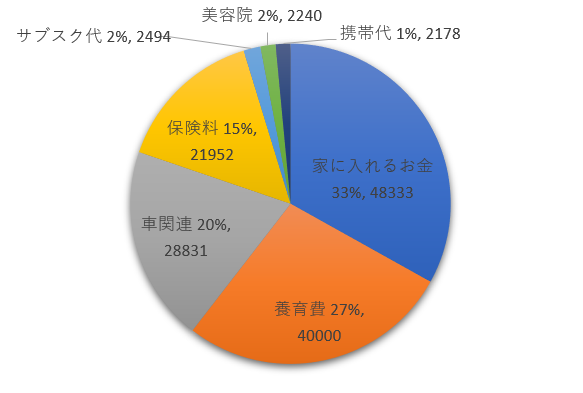

全体の割合は、以下の通りになります。

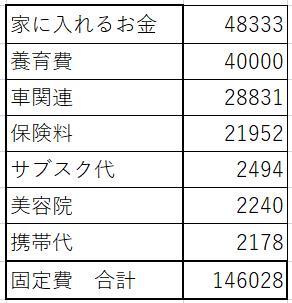

尚、固定費の内訳は以下の通りです。

これを見て気が付いた方もいらっしゃるかと思いますが、実は私、離婚を経験しており、別居している子供が1人います。そのため、毎月決められた額の養育費が、固定費の一部となっております。

そして私は現在、実家で暮らしており、実質家賃や食費、電気代はかかっていません。しかしながら、いくら実家といえども、さすがにノーコストで実家に住まわせてもらうわけにはいかないので、少しばかり実家にお金を入れています。

実は私が資産形成をしようと思い立った理由の一つには、「離れて暮らす子供のために、将来まとまったお金を用意したい」ことが挙げられます。

収支表を公開する上で、これらのことを説明しないことは不可避のため、簡単に触れさせていただきました。

固定費について

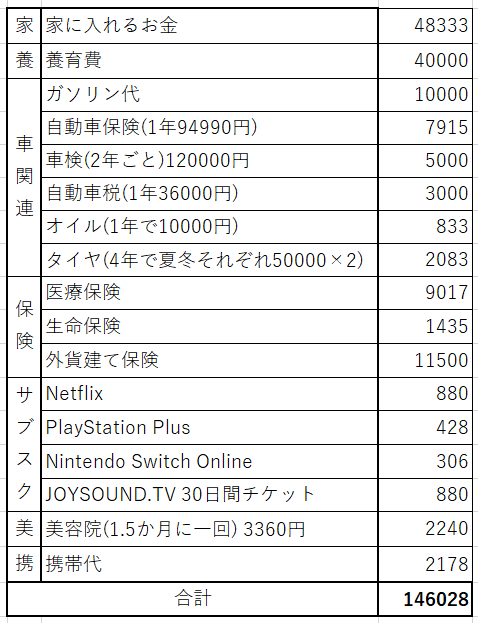

固定費の内訳をさらに詳細にすると、次の通りになります。

尚、各項目の割合は、こんな感じです。

家に入れる費用としては、月に40,000円、年2回のボーナス時には、それぞれ50,000円を入れています。そのため、((40,000×12か月)+(50,000×2))/12か月=48,333円。

車関連の支出は、自動車保険や2年ごとの車検、オイル交換、タイヤ買い替えなど、一定の間隔で必要となるだろう費用を月割りにして計算にいれて、28,831円。

保険料は、医療保険、自分が死亡または就業不能になった際の養育費を工面するための生命保険と、外貨建て生命保険の合計で、21,952円。

サブスクは、PlayStation Plus、Nintendo Switch Online、JOYSOUND.TV 30日間チケット、Netflixの費用を月割りにして計算し、2,494円。

美容院費用は、大体1か月半に1回のペースで行くので、3,360円/1.5か月で2240円。

割合を見ると、やはり家に入れるお金が最も割合が高く、次に養育費、続いて車関連となっています。ちなみに、独身が家に入れるお金の平均値が載ったサイトを見つけましたので、ご参考まで。https://suumo.jp/journal/2015/07/24/94422/

少し古いデータですが、30~34歳の平均は約40,000円のようです。

ただ、額に関しては平均を参考にするよりも、実家の経済状況や、自分自身がどう考えるか、で決まるところが多いと思います。

私の場合は、自分の親には小さい頃から習い事や塾に通わせてもらい、大学も県外の私立の大学に通わせてもらい、下宿もさせてもらっていました。自分で言うのもなんですが、「お金のかかる子供」だったと自覚しています。

そして、離婚を経て実家に戻ってきてからは、日々の食事や洗濯など、手伝うことはあっても、日々の家事は皿洗いと掃除ぐらいしか貢献できていません。

もし、一人暮らしをするとなると、家賃、食費で少なくても100,000円はかかり、さらに家事の時間も取られます。一人暮らしをすると、このブログを書く時間も今より多くは取れないはずです。

なので、自分が実家に入れるお金は、自分の中では少ない方だと思っています。

そして、この額は、実家からの提案をそのまま受け入れた額です。なので、経済的負担を抑えてくれている実家には、とても感謝しています。

その結果、一人暮らしをしていて養育費を支払っていない、一般の独身の方と比較すると、私の固定費負担は、むしろ少しだけ少ない可能性があります。

実際に投資に充てられる額とは?

計算から、余剰金は131,772円となりました。ここから、さらに投資にどれだけ充てられるか考えてみました。

私の考えは、現状は100,000円が限度です。残りの31,772円は貯金です。

余剰金を全額投資してしまうと、手元にすぐ使えるキャッシュがなくて不便なこともあるはずですし、やはり投資はリスクを伴うため、時には投資したお金が元本割れになる可能性もあります。そう考えた時、私が許容できるリスクは、投資信託50,000円と合わせた月150,000円が限界かな という結論です。

しかし、もちろんこのままでは終わりません。収支がわかったとことで、これからは支出の見直しを行い、資産形成の効率を上げることを考えていきたいと思います!

まとめ

わたしの財布事情と、個人的な現状も暴露した記事となりましたが、いかがだったでしょうか。

収支を見れば、自分自身が一体何にお金をかけているのかが分かり、そこから課題が見えてくると思います。

それによって、将来のための資産形成のスピードと効率を上げることだけでなく、無駄な出費を把握して好きなことに使うお金を増やすことにも繋がるはずですので、みなさんもぜひやってみてくださいね!

ではではまたまた!

コメント