おはようございます! こんにちわ! こんばんわ!

ナカヤマアオです。

前回の記事で、わたしの月収支を公開しました。

これにより、毎月投資に充てられる資金力は10万円であることが分かりました。そこで今回は、わたしのこれからの投資戦略を記事にしてみましたので、少しでも参考になればと思います。

結論から言いますと、当面は月3万円の配当金を目標に、毎月10万円を米国高配当ETFの購入に充てます。

なぜそのような考えに至ったか、その理由を説明します!

この記事で分かること

・米国株高配当ETFとは?

・実際に配当金はどれぐらいもらえるのか

・ナカヤマアオの資産形成戦略について

米国高配当ETFとは?

まず、ETFとは、Exchange Traded Fundの略で、日本語では「上場投資信託」と言います。

一般の投資信託は、証券会社で株式のような即買い即売りができませんが、ETFはそれが可能です。それは、ETFが「上場」しているので、証券会社で取引できる投資信託だからです。

また、通常の株式であれば投資先は当然1株に対して1社ですが、ETFは1株を何百もの会社に分散投資できるので、この点に関しては投資信託のような特徴も持ち合わせています。その分、通常の株式にはない、投資信託のような運用コストがかかる点も特徴の一つです。

そして、投資信託と違って、ETFは一般の株式のように配当金がもらえます。これが大きな魅力です。

私は勝手ながら、ETFは株式と投資信託のハイブリッドのような存在だと思っています。

そんな特徴を持ったETFの中で、アメリカの高配当企業にまとめて投資できるETFそそ、「米国高配当ETF」と呼ばれているものになります。

ETFは当然、日本や他の国のものもありますが、なぜ敢えてアメリカのETFなのかというと、

アメリカは成長性の高い魅力的な企業が他国に比べて多く、今現在はアメリカ企業の株に投資した方が高い結果が得られる可能性があると思うからです。

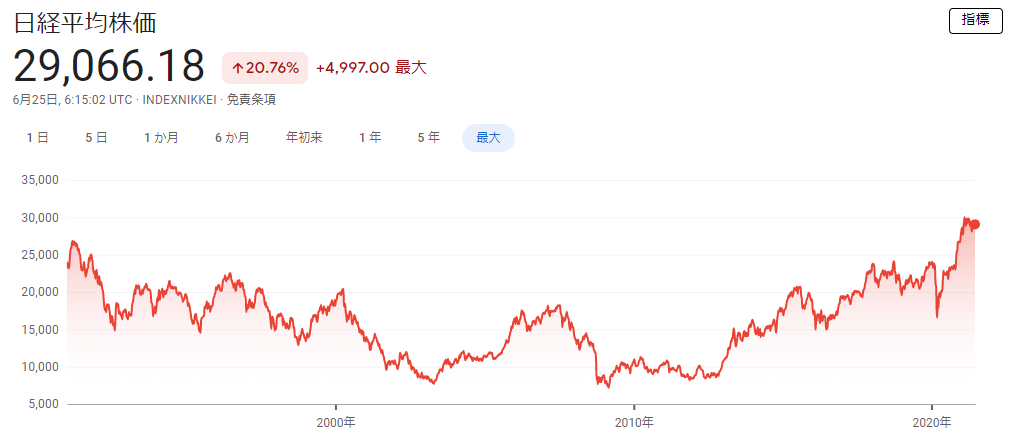

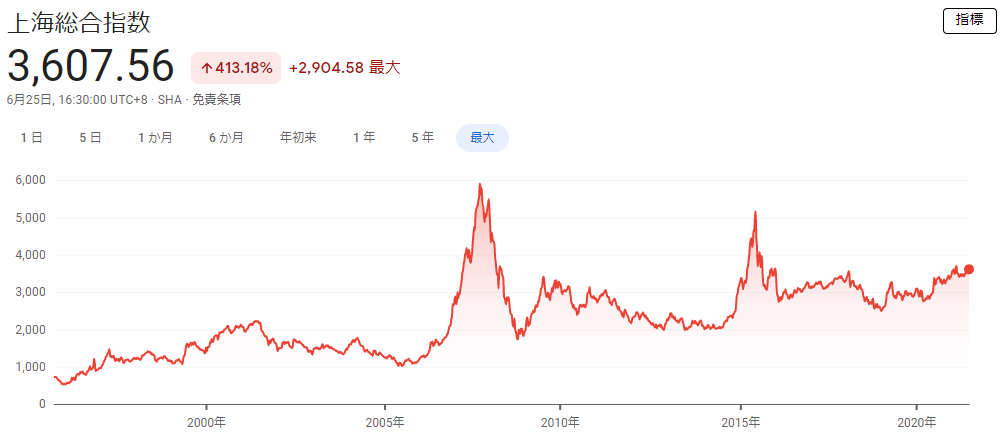

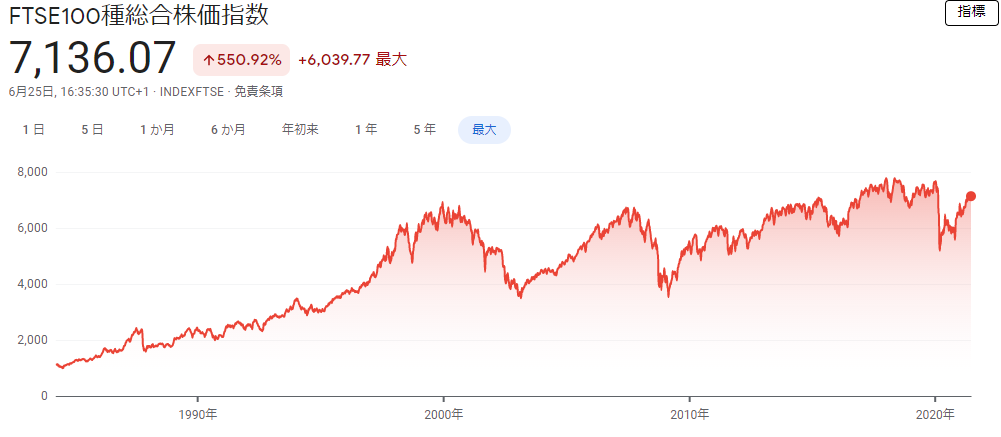

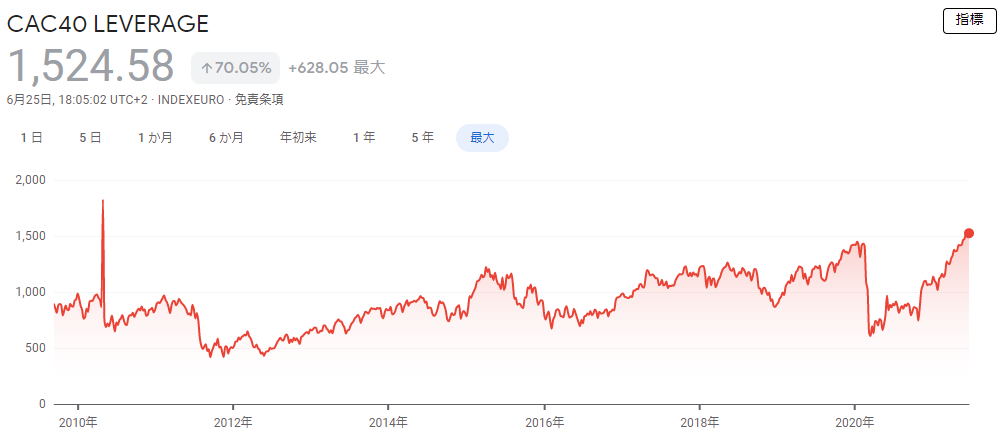

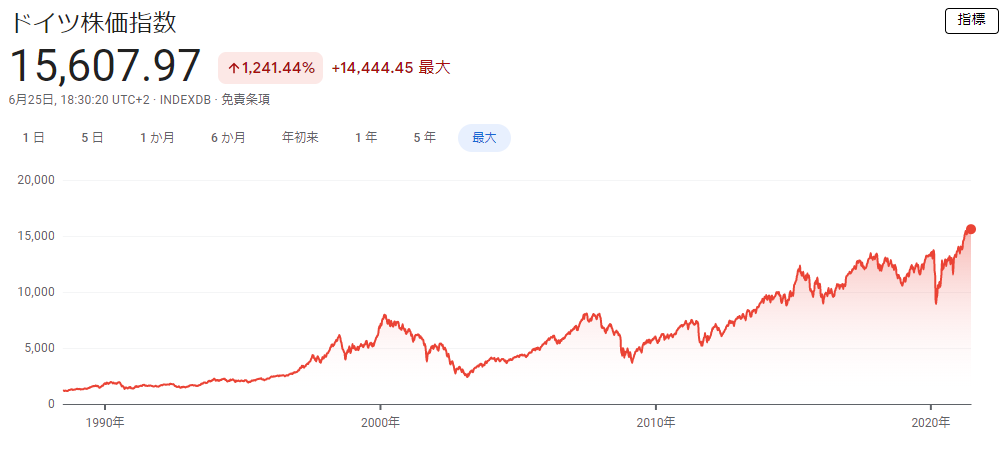

下のグラフは、日経(日本の代表企業225会社の平均株価)と、S&P500(アメリカの代表企業500社の時価総額加重平均型の指数・・・日経のアメリカ版のようなものです)のこれまでの推移です。

ついでに、中国やヨーロッパの株価指数とも比較してみました。

これを見ると、日経や他の国の株価指数は上下を繰り返してるのに対し、S&Pの方は歴史的に見てもきれいな右肩上がりであることが分かります。もちろん、この先もずっとこのままの推移になる保証はありませんが、これまでの実績をベースに考えた結果、私はアメリカ企業の株に投資することに魅力を感じました。

配当金はどれぐらいもらえるのか

では、どれぐらいの配当金が実際にもらえるのかというと、有名な米国高配当ETFであるSPYDの分配金(株式で言うところの配当金)実績は、以下のようになっています。

| 年 | 年末時の株価($) | 年間分配金($) | 利回り(%) |

| 2020 | 32.94 | 1.63 | 4.95 |

| 2019 | 39.25 | 1.75 | 4.45 |

| 2018 | 34.07 | 1.62 | 4.75 |

| 2017 | 37.45 | 1.42 | 3.80 |

| 2016 | 34.86 | 1.51 | 4.34 |

1ドル110円とすると、2020年の実績から、SPYDが1口(ETFは、単位が株ではなく口です)3623円に対して、分配金が大体179円出ていることになります。つまり、SPYDを2000口(約720万円分)持っていれば、年間で約36万円の分配金がもらえる計算になります。つまり、月あたり約3万円がもらえることになります。

もちろん、ETFの価値が下がれば減配というリスクもありますが、単純に720万円を預金しているだけでは絶対に得られないこの不労所得、私はとても魅力的に感じました。もちろん、配当の利回り4.95%を超える会社は日本にも存在しますが、それには当然、リスクもあります。

ETFは、広く多くの会社に分散して投資している点で、リスクが低いという特徴があります。分散投資は、投資の基本です。

たとえ「ETFの中に組み込まれた1社が倒産した」としてもETF全体に与える影響は、「もしも集中投資した1社が倒産して、その株の価値が0になってしまう場合」と比較すると、ずっとリスクが低く、安全と言えます。

米国高配当ETFは、S&P500の推移から分かるように、世界的に見ても成長度が高いアメリカの企業に広く分散している特徴があるので、株価の成長+安定した配当金を持続的に得ることができる可能性が、他の国のETFや高配当の企業の株などと比較して、高いという考えに至りました。

今後の戦略

以上から、私は投資信託+米国高配当ETFの2本柱で、資産運用を実施していこうと思います。

ちなみに投資信託は、月5万円でeMAXIS Slim 全世界株式(オール・カントリー)を積み立てnisaを活用して購入しています。

積み立てNISAを一般NISAにして米国高配当ETFに集中投資した方が、非課税(ただし米国株なので10%の課税は最低限受ける)で得られるのですが、敢えてそうしないのは、積み立てNISAは将来のための投資として堅実にコツコツと実施し、高配当ETFは日々の生活を豊かにすることにも活用したいと思ったからです。

積み立てNISAは配当金が出ず、その利益は自動的に再投資に使用されますが、ETFによる配当金の利益は、そのお金を使ってETFを買い増したり、たまの贅沢に使う、など、得られた利益をどう使うか、私自身がその時の状況に合わせて選択することができると考えました。

「日々のお金をコツコツと貯めているだけでは長く続けることが難しく、自分へのご褒美もたまには欲しい」と、私自身の性格と相談した結果、「将来のためにコツコツ投資信託+米国高配当ETFで配当金で、再投資orちょっと贅沢」という戦略でいきます!

よく考えた結果、これが私に合った資産形成の戦略だという結論に至りました!

まとめ

定年までに仕事をリタイアして、配当金生活を目指すのであれば、私のやり方は少し非効率かもしれませんが、最初に自分の性格に合った戦略を選ぶことが、資産形成を継続するにあたって最も大切なことだと私は思います。

次回の記事では、実際に私が購入を決めた米国高配当ETFについてまとめたいと思います。

ではではまたまた!

コメント