おはようございます! こんにちわ! こんばんわ!

ナカヤマアオです。

前回の記事で、わたしの投資対象と戦略についてまとめました。

そして、年収から計算して、月に計15万円を投資に充てることとなりました。以前の記事で、自身の収支表を作成しています。

これらが揃って感じたことは、「もっと投資の余力を増やす方法はないのかな。。?」という資産拡大への更なる思いでした。

今回は、自身の投資に充てる資金力を上げれば、資産を拡大するスピードが圧倒的に増えることの理由についてまとめてみました。ぜひ、参考になればと思います。

この記事でわかること

投資先×資金力=資産拡大力

すぐにできるのは資金力の拡大

まずは支出を見直そう

投資先×資金力=資産拡大力!

まず、投資を行うにあたって大切なことは、

①投資先

②投資に当てられる資金の量

です。

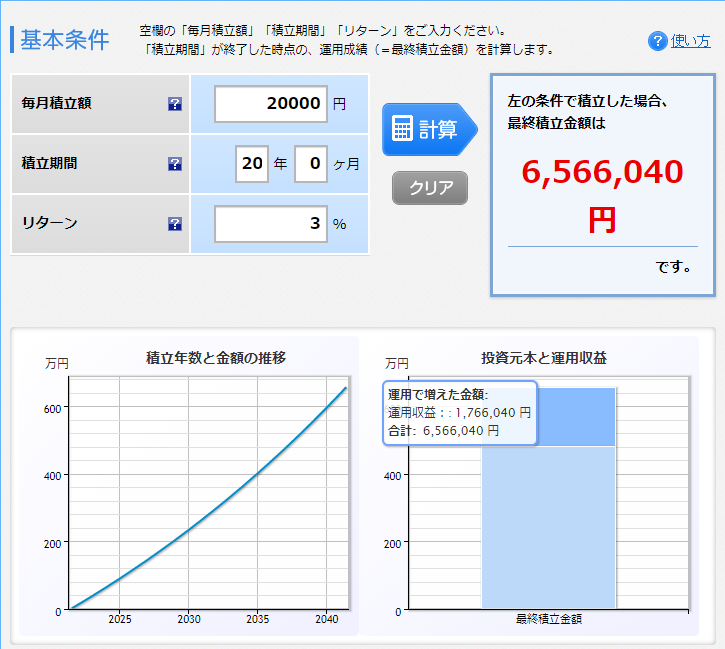

たとえば、月に同じ2万円を投資するとして、年利3%、または4%の投資先に20年間投資すると、開く差は以下の通りです。

このように、1%が約80万円ほどの大きな差となります。

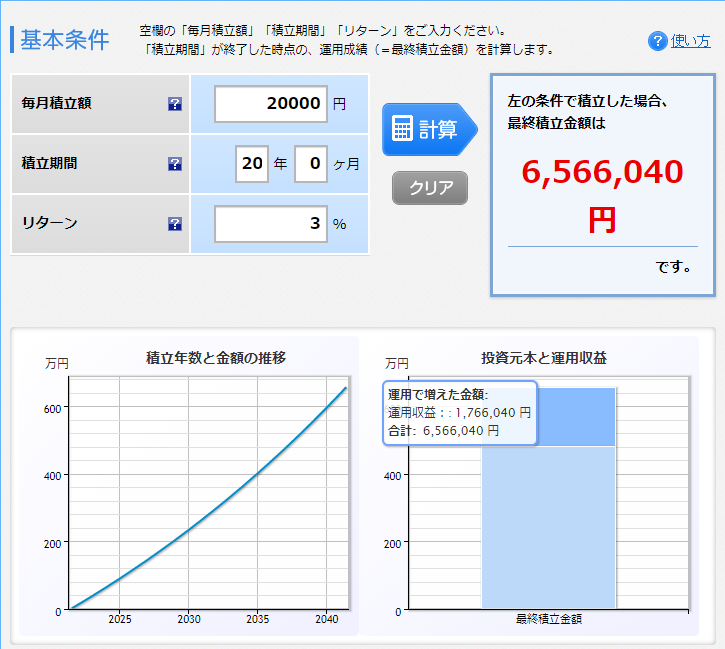

また、月に3万円を年利3%の投資先に20年運用すると、以下のようになります。

同じ年利でも、充てる資金の量が多ければ、その分最終歴な差は大きくなります。

ちなみに、月5万円を年利5%の投資先に20年投資した場合は、以下の通りになります。

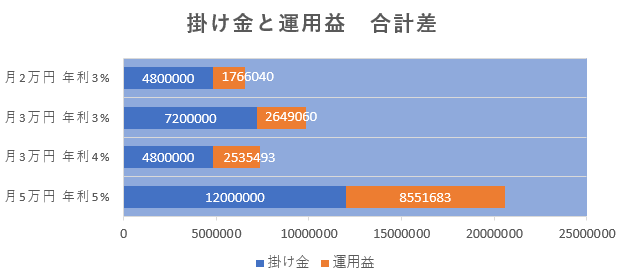

すべてをまとめた結果は、以下のグラフの通りです。

「月5万円、年利5%」の結果が圧倒的という点から、投資先×資金力=資産拡大力ということがわかると思います!

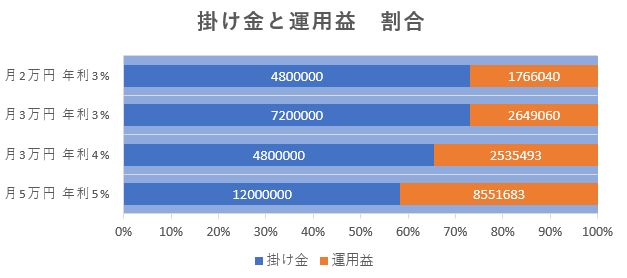

ちなみに、掛け金と運用益の比率が各パターンごとにどうなっているのかというと、下のグラフにまとめてみました。

このグラフから、年利と掛け金が多いほど運用益の割合が大きくなることが分かると思います。この点からも、投資先×資金力=資産拡大力ということがよくわかりますよね!

投資先と資金力、コントロールしやすいのはどっち?

注:ここで言う投資とは、トレンドに乗っかったりデイトレードで株を売買するような方法ではなく、わたしの戦略である「最初に決めた投資先への長期積み立て投資」を行う場合を想定しています。

上の章で投資先の年利が大切と説きましたが、難しいのは「投資の世界に絶対はない」ということです。なぜなら、震災やコロナショックなど、予期せぬ未曾有の災害や事態で、経済は簡単に混乱するからです。

なので投資先については、あくまでも過去の推移や動向から、「現状で最適と思われるもの」に投資することが、現実的だと思われます。

もちろん、「これは絶対に伸びる!」と自分が信じたものに投資することは間違いではないと思います。しかし、可能であれば、それは手堅い投資先がメインとして存在する上での余剰資金で冒険した方が良いと、わたしは思います。

つまり、わたしたちは選んだ投資先の年利や利回りを自由にコントロールできないということです。

では、次に投資に当てられる資金量を増やすことを考えてみましょう。

わたしの場合は、会社員として平日は8時間勤務して、月に1回、その対価として一定の給料をもらっている、一般的なサラリーマンです。

そんなわたしが投資に当てられる資金は、収入から支出(固定費+その他の出費)を引いた分となります。それ以上は特に収入はありませんし、副業もしていません。

では、そんな一般的なわたしが、今よりも投資に充てる資金を増やして「資金力を上げる」にはどうすればいいのか、投資による利益以外で考えられるのは以下の3つです。

この3つであれば、自分自身の努力次第でなんとかなります。

例えば、仕事を頑張って評価されれば昇給によって給与が増えますし、支出を減らす目的で浪費を減らせばその分の余剰資金が生まれますし、副業は純粋に自分の手元に入るお金を増やせます。

つまり、資金力はわたしたちの努力次第で、ある程度コントロールできるものなのです!

本業、収支見直し、副業 取り組みやすい順番は?

3つとも資金力を伸ばすことにつながりますが、その優先順位はというと、わたしは

収支見直し>副業≧本業

だと思います。

なぜなら、それは以下の理由です。

①即効性

収支見直しは、実行したその瞬間から効果を発揮します。不要な出費や浪費をやめた瞬間に、その分をすぐに投資に充てることができます。

一方、副業は収入が発生しても、すぐにお金がもらえるわけではなく、実際に自分の元にお金が入るまでタイムラグがあります。また、始めたてであれば、副業が軌道に乗るまでに時間がかかることもあるかもしれません。

本業の場合は、「よし!いまから昇給のために仕事がんばるぞ」と思い立っても、結果が評価されるのはずっと後ですし、その結果が自分の思った通りに評価されるとも限らないので、必ずしも結果につながるか不明確な点があります。

②持続性

収支見直しは、一度始めれば、以降はずっと効果が続きます。例えば、不要な保険やサブスクを解約するだけで、その月だけでなく、それ以降も永続的に支出を減らすことができます。例えば月の支出を1万円減らすだけで、1年で12万円、10年で120万円を投資に充てることができます。なお、同じ年利で1万円積み立て額が違った場合の予想益は以下の通りです。

たかが1万円でも、非常に大きな差が生まれることがわかると思います!

副業は、例えば本業が忙しくなると、必然的にかける時間が減るので収入が安定しない可能性があります。本業についても、いくら日本が年功序列の文化とはいえ、近年その流れは変わりつつあります。歳をとると基本的に仕事のパフォーマンスは下がる方が多いので、いつまでも同じ仕事で同等以上の対価が支払われるとは限らない完全能力主義の時代が、そのうち来るかもしれません。

③再現性

収支見直しは、実行すれば誰でも効果を発揮できます。例えば、10000円かかっていた遊び費を半分の5000円にした! など、やろうと思えば誰でもできますし、お金のかからない遊びを検索すればいくらでも調べることができます。そして、実行すれば必ず効果を発揮します。

ところが副業や本業だと、本人の才能や元々の本業経験や知識が必要になることが往々にしてあるので、未経験の人がいきなり実践しても、再現するのが難しい可能性があります。

このような理由から、収支見直しであれば、すぐできて(①即効性)、効果が続いて(②持続性)、だれでもできる(③再現性)ので、資金力を増やすための行動の順番は、収支見直し>副業≧本業 となります!

まとめ

資産形成のスピードを上げるためには、投資先×資金力=資産拡大力であり、

その中でも資金力こそが、私たちがコントロールできる要素です。

そのためには、①即効性、②持続性、③再現性の観点から、収支見直し>副業≧本業の優先順位で、やってみると効果がすぐに出ます!

次回は、わたしが以前作成した自身の収支表から、減らせる支出について考えてみた結果をまとめたいと思います!

未来のために、まずは自分がコントロールできることから行動してみましょう。

ではではまたまた!

コメント