支出の見直しに成功して、お金が浮くようになった!

早速株を買って、将来に備えるぞ!

いや、待て。でも実際になにを買えばいいのか全く分からないぞ。誰か参考になる人がいないかな。

預金を全部、運用に回してもいいのかな・・・・?うまくいったらぼろもうけ!なんてね! あ、でも、損したらどうしよう・・・。そうなると、やっぱり貯金の方が損しないし、安心なのかな・・・。でも決して無理はしたくない・・・・あぁ、前に進めない・・・・。

こんにちは、アオです! 「将来のための資産形成を始めよう!」と思っても、実際にどうやって資産運用をすればいいのか、何をどのぐらい買えばいいのか、などの分からないことや、心的ストレスを負いたくないなどの不安なことってありますよね?

今回は、わたしの資産形成の方法をご紹介して、みなさんの参考にしていただければと思います。

わたしの経歴!

・婚姻費用・養育費を払いながら、資産形成歴1年以上

・現在、収入の約6割を資産運用に回している

・お金にも心にもストレスがなく、充実した毎日を過ごしている(ブログも私生活も楽しい)

では、今回もよろしくお願いします!

資産形成方法と具体的な投資先の紹介

わたしの資産形成は、2つの柱で構成されています。

支出の見直しにて、わたしが資産形成に回してもいい1月当たりの資金は約18万→約20.5万円(余剰金+投資信託購入金)になりましたので、この20.5万円をフルに活用した資産形成を、以下の配分で実施しています。

投資信託(毎月10万円):

・楽天証券でeMAXIS Slim 全世界株式(オール・カントリー)を5万円分、自動購入

・SBI証券でSBI-SBI・V・全米株式インデックス・ファンドを5万円分、自動購入

高配当ETF(毎月15万円):

・VYM(VANGUARD HIGH DIVIDEND YIELD ETF)を12万円分、自動購入

・残り3万円で、VYMをスポット購入

毎月の配分を見て、「ん?」と違和感を感じた方は、あとでちゃんと説明しますのでご安心ください!

投資信託(毎月10万円)

まず、投資信託は、全世界の株式に投資が可能なeMAXIS Slim 全世界株式(オール・カントリー)と、アメリカの全企業に投資できるSBI-SBI・V・全米株式インデックス・ファンドの合わせ技です。その結果、わたしの投資先はアメリカ企業にかなり偏っています。

あれ、投資の基本は分散投資じゃなかったの?

理由は、アメリカはこれまでの実績と今後の成長見込みが高く、現在、投資先として最も妥当であるからです。

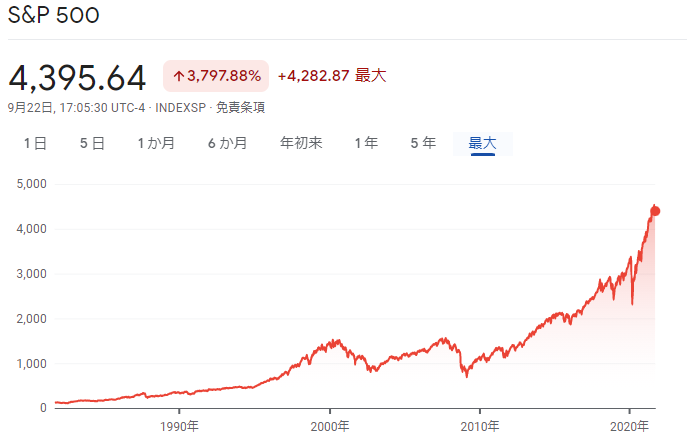

以前の記事でも触れていますが、アメリカの代表的な株価指数であるS&P500は、これまで世界で様々な金融ショックや、2020年のコロナウイルスをきっかけとしたパンデミックが起こっても、長期的に見れば右肩上がりの結果が出ています。

そして、現在も世界の経済の中心はアメリカであり、アメリカには世界をけん引する企業が多く存在しています。(Google、Apple、Facebook、Amazon、Microsoftはすべてアメリカ企業です)

アメリカは先進国の中では一番人口も多いから、すごいアイデアが思いつく人の割合も多いんだろうな~

もちろん、その他の国もそれに追いつこうとしていますが、やっぱりアメリカの経済とイノベーションの力は強いですね

もしアメリカが倒れるときは、同時に世界の経済も共倒れだと思っています。であれば、現在進行形で調子のいいアメリカに投資を行って、着実な資産形成を目指そうという考えです!

100%安全ってわけじゃないけど、これまでの成長具合からも、他に投資するよりは安心感あるね!

ちなみに、わたしはeMAXIS Slim 全世界株式(オール・カントリー)を、積み立てNISAの制度を活用して楽天証券にて積み立てを行っています。SBI-SBI・V・全米株式インデックス・ファンドは、SBI証券にて購入しています。

積み立てNISAの制度を使うことで年間40万円分の投資信託に対する利益への課税が免除されるので、将来的に手元に残る資産に大きな差が生まれます。投資信託を購入する場合は、ぜひ積み立てNISAを活用しましょう!

また、わざわざ証券会社を分けているのには理由があり、それは各証券会社で投資信託を購入することで、もらえるポイントの制度をうまく活用するためです。この制度のお話は、また別途記事にしたいと思います。

高配当ETF(毎月15万円)

次に、高配当ETFは「VYM」による安定した分配金による不労所得が目的です。

毎月12万円を住信SBIネット銀行のサービスであるドル定期購入によってドルに換え、それをSBI証券の買付余力として、決まった日付でVYMを購入しています。残りの3万円分は、わたし自身でタイミングを計って価格が安いときにVYMをスポット購入し、月平均の購入が10口になるように調整をしています。

現在のVYMの配当利回りは2.92%なので、仮に100万円分のVYMがあれば、単純計算で年間2.9万円の分配金が得られます。

1000万円分あれば、年間29万円で月に2.4万円の安定した不労所得です!

配当利回りも年々上昇しているので、もしも利回りが3.6%を超えれば1000万円分で年間36万円となり、目標の月3万円の分配金収入が達成できます!ちなみにいまのペースだと1000万円分のVYMを購入するためにはあと5年はかかりますが、値段が下がったときに大量購入しつつ、分配金も再投資しながら着実に保有口数を増やしていきたいと考えています!

この2つ(投資信託&高配当ETF)の資産形成方法は、わたしが1年以上「いかに心的ストレスをかけずに投資を続けられるか」を考えた末に行き着いた方法です。なぜこれらの投資方法で心的ストレスがかからないのかについても、後日記事にまとめさせていただきます。

資産運用に回すお金の割合

ちなみに上の章で、

あれ!? 月20.5万円分使えるのに、投資信託(毎月10万円)、高配当ETF(毎月15万円)なら、4.5万円オーバーしてない?!

と思った方もいるでしょう。

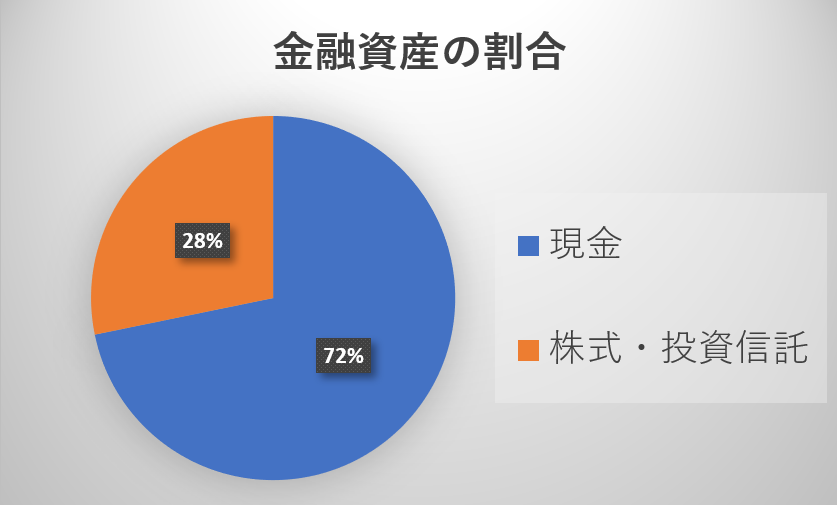

実は、全資産に占める株式の割合を増やすために、今は貯金を取り崩して投資信託の購入に回しています。資産形成を開始して1年以上経ちましたが、現在のわたしの金融資産の内訳は以下のようになっており、まだまだ圧倒的に現金の比率が高いのです。

今の低金利の時代、銀行にお金を預けていても利息はほとんど付きません。

1億円預けても、1000円の利息しか付きません。。。。

そこで、なるべく手持ちのお金に働いてもらうことで資産拡大のスピードアップを実現するために、現金と株式の比率を調整しています!

ちなみに、投資と現金の比率の考え方として、「株式の割合=100-年齢」という式があり、この式に当てはめると、30代の現金と株式の割合は「株式70%:現金30%」となります。

これは、若い人ほど資産に対してリスクを取ることができ、長期の資産形成に向いているという考え方があるためです。

30代の若い人のほうが、自分のお金に働いてもらう時間が長くとれて、老後に備えられるもんね。

そして、運用期間を長く取ったリターンを狙えるという面で、投資信託は相性抜群です!

そのため、手持ちの現金の比率が低くなったとしても、なるべく多くのお金に働いてもらうことを目標に、当面は貯金を投資信託の購入に回すことで、リスクを取って利益の最大化を狙っていきます!

来年には株式6.5:現金3.5の比率を目指したいと考えています。

もしも、急にお金が必要になったときは

でも、いくら30代でも、ある程度まとまったお金が手元にないと、不安だよ。急な出費とか、給与が減ったり、失業したりとか、あるでしょ?

という考えもありますよね。そんな時は、必要なお金を逆算して、その分を貯金してから資産形成をはじめましょう!

でもでも、それってどれぐらい必要なのさ?どれだけあっても心配は尽きないよ・・・

そんなときのために、「生活防衛資金」という考え方があります。それは、「月の生活費×3~24か月分」の貯金と言われています。

これを計算するためには、まずは収支の把握をしましょう!

3~24か月分と、なぜそんなに開きがあるのかというと、この生活防衛資金は個人で様々な見方があり、「2年分ないと心配だ!」という人もいるからです。

ですが、もし未曽有の不景気によって失業したとして、自己都合の場合だと失業保険は3か月後から支給なので、3か月の間に就職すれば凌ぐことができると考えれば最低3か月分必要なのは間違いないです。これにプラスして、今後使いそうなお金として

など、ある程度予想できる自身の将来の出費も加味することで、生活防衛資金が計算できます。

資産形成の前に、まずは生活防衛資金の準備からはじめましょう!

ただし、生活防衛資金は多すぎてもいいわけではありません。必要以上に準備しようとすると、その分、資産形成に取り掛かるまでに時間がかかり、運用期間を十分に確保できたはずの30代のアドバンテージを失うことに繋がります。

生活防衛資金は、「これだけあれば心配ない」ではなく「これだけあればなんとかやっていける」くらいの気持ちが持てる金額に留めておくといいでしょう。

ちなみにわたしの場合は、日々の生活費と養育費から最低でも月に約12万円の生活費が必要です。生活費12万円×3か月=36万円となりますが、わたし自身、今春に給与が減った経験をしたこともあり、収入に対するリスク許容度はあまり高くありません。

また、子供に養育費を途切れさせることなく支払いたいので、12万円×12か月分+(養育費4万円×12)=192万円を生活防衛資金として設定しました。

預金で192万円はすでに達成していたため、安心感を持って気兼ねなく資産形成に取り組めています!

まとめ

もしも、これから資産形成をしたいけど、なにから始めていいのか分からない場合は、以下の順番で進めることをおすすめします。

①最低でも月の生活費×3か月分の生活防衛資金を貯金する。自身の将来の出費も加味して、最低限必要な分を確保する。ただし、過剰な確保は資産形成の取り掛かりを遅くしてしまうので、注意!

②eMAXIS Slim 全世界株式(オール・カントリー)や、アメリカの全企業に投資できるSBI-SBI・V・全米株式インデックス・ファンドなどの、投資信託に投資する。この際、積み立てNISAの制度を活用することで、最終的に手元に残る資産を最大化できる!

③投資資金に余裕があれば、高配当ETFの購入によって将来的に安定した不労所得の獲得を目指すのも一案。

最後に、資産形成は決して無理に行うものではありません。

あくまでも余剰資金の範囲内で、自身の生活が苦しくならない程度に行いましょう!10、20年と継続すれば、資産形成をやっている人とそうでない人の間に、とんでもない資産の差が生まれます。着実に積み上げて、将来に備えましょう!

途中で息切れしないように、登山ではなくハイキングのイメージでやっていきましょう

ではではまたまた!

コメント